期权的实值、平值和虚值与行权价的关系

2020/7/22 17:48:42

期权根据其价值的不同,分为实值期权,平值期权和虚值期权三种。

实值期权(英文InThe Money,缩写ITM,也称价内期权),是指认购期权的行权价格低于标的证券的市场价格,或者认沽期权的行权价格高于标的证券的市场价格的状态。

平值期权(英文AtThe Money,缩写ATM,也称等价期权),是指期权的行权价格等于标的证券的市场价格的状态。

虚值期权(英文Outof The Money,缩写OTM,也称价外期权),是指认购期权的行权价格高于标的证券的市场价格,或者认沾期权的行权价格低于标的证券的市场价格的状态。或者认沽期权的行权价格高于标的证券的市场价格的状态。

对于认购期权来说:

实值:是指认购期权的行权价格低于标的市场价格的状态。(行权价格 <市价)

平值:是指认购期权的行权价格等于标的市场价格的状态。(行权价格= 市价)

虚值:是指认购期权的行权价格高于标的市场价格的状态。(行权价格 >市价)

对于认沽期权来说:

实值:是指认沽期权的行权价格低于标的市场价格的状态。(行权价格 >市价)

平值:是指认沽期权的行权价格等于标的市场价格的状态。(行权价格= 市价)

虚值:是指认沽期权的行权价格高于标的市场价格的状态。(行权价格 <市价)

总的来说,实值期权的买方当前有盈利; 虚值期权的买方当前没有盈利,执行期权会造成损失,一般期权的买方不会行权;平值期权的买方行权的话不赔不赚,只是亏损权利金。

例如,对于行权价格为10元的A股票的认购期权,当该股票市场价格为12元时,该期权为实值期权;如果该股票市场价格为8元,该期权为虚值期权;如果该股票市场价格为10元,该期权为平值期权。

认沽期权则相反,当该股票市场价格为12元时,该期权为虚值期权;如果该股票市场价格为8元,该期权为实值期权;如果该股票市场价格为10元,该期权为平值期权。

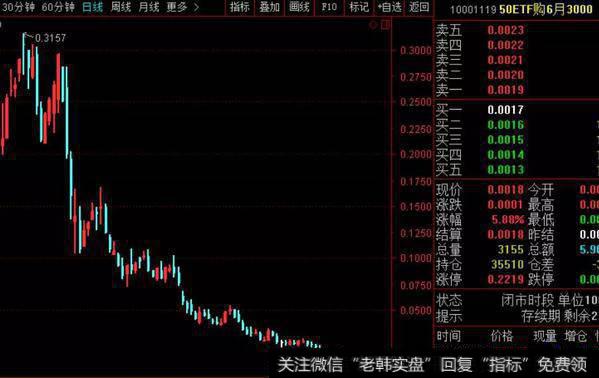

一般情况下,通过期权交易界面来看实值、平值和虚值更为直观。如下图为50ETF的期权交易界面,左边为认购期权,右边为认沽期权,中间一列为行权价。界面中用底色区分了平值、实值和虚值期权。其中行权价为3.1000的黑色底的那一行是实值期权,浅绿色底的是虚值期权,暗红色底的为市值期权。

认购期权是什么?

认购期权是指期权买方(权利方)有权在约定时间以约定价格从卖方(义务方)手中买进一定数量标的资产的期权合约,买方享有的是买入选择权。查期权举例个人投资者小王购买了一张1个月后到期、行权价格为44元的某股票认购期权。在合约约定的到期日,小王就拥有了选择以44元/殷的价格买入该股票的权利。

对于买方和卖方,认购期权分别意味什么?

认购期权买方有权根据合约内容,在约定时间(到期日),以约定价格(行权价格)向期权合约卖方买入约定数量的合约标的。认购期权的买方,拥有买的权利,不承担必须买的义务,也就是说,可以买也可以不买。

认购期权卖方有义务根据合约内容,在约间(到期日)以约定价格(行权价格)向期权买方卖出指定数量的合约标的。认购期权的卖方,只有(根据买方的要求)卖的义务,没有卖的权利。认购期权卖方可以通过卖出认购期权获得相应的权利金收入

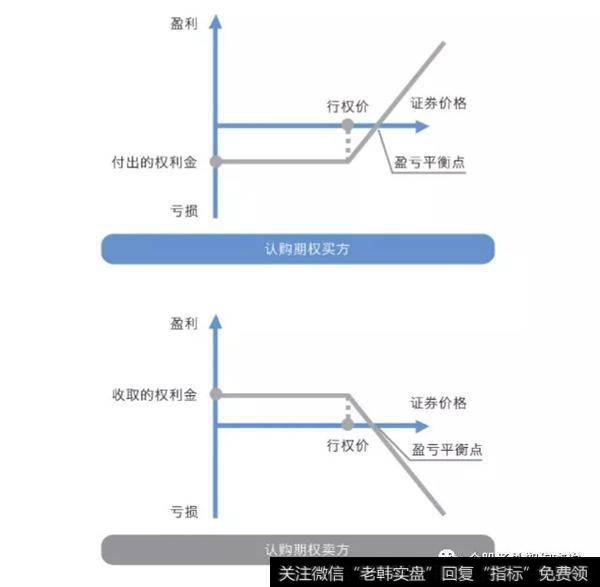

买入认购期权的收益(损失)预期是怎样的?

当标的证券上涨时获得收益。标的证券价格涨得越多,认购期权买方由此可以获得的收益就越大。

承担的损失有限。如果标的证券价格下跌,低于行权价格,认购期权买方可以选择不行权,那么最大损失就是其支付的全部权利金。卖出认购期权的收益(损失)预期是怎样的?

如果投资者认为标的证券价格未来不会上涨,但仍想通过期权交易获得投资收益,那么他可以选择卖出认购期权,获得买方支付的权利金收入

如果标的证券价格上涨了,认购期权卖方可能因期权买方选择行权而遭受损失,其损失幅度将视标的证券价格上涨的幅度而定,理论上并无确定的最大值。

网认购期权的收益曲线是如何变化的?

买卖认购期权的收益(损失)主要取决于合约标的证券价格与行权价格之间的差额。这种差额与投资者收益(损失)之间的关系,可以在认购期权到期日买卖双方的盈亏图中得到直观的体现。投资者可以借助这个图,了解认购期权到期时合约标的在不同价格水平所对应的买卖双方的收益(损失)情况。

如下图所示,横轴为认购期权合约标的证券价格,纵轴为认购期权持仓方(买方或卖方)对应的盈亏情况

期权价值的影响因素:标的证券价格、时间、波动率

(一)标的证券价格

标的证券价格影响期权合约价值中内在价值的部分。

认购期权的内在价值 = 标的证券价格—期权合约行权价。

认沽期权的内在价值 = 期权合约行权价—标的证券价格。

期权的内在价值均不低于0。

(二)时间

时间价值等于合约价格减去内在价值。

时间与期权的价值正相关,是说期权合约剩余时间越长,期权合约价值越大。这是因为剩余时间越长,标的证券价格波动的可能性越大。

所以剩余时间越长,期权价值越大。即将到期的合约时间价值很低。

期权价值=内在价值+时间价值。

因为时间价值是一直下跌的,所以对期权买方来说,期权的内在价值需要变化更大才会有利。那么对于认购期权的买方来说,需要标的证券有足够的涨幅;对于认沽期权的买方来说,需要标的证券有足够的跌幅。通俗的说,在越短的时间内涨跌幅度越大,对买方越有利。

(三)波动率

波动率越大,意味着标的证券价格上涨到某个价位或者下跌到某个价位的可能性更大,所以认购期权和认沽期权都会有更高的估值。

影响期权价格的三个重要因素,在不同的时期,起到的作用大小不同。

对期权买方来说,当波动率很低的时候,标的证券价格急剧变化,是最好的入手时机。